Maioria dos aposentados do INSS (63%) ganha um salário mínimo e poucos investem; novas regras devem diversificar carteira da indústria

Enquanto quase 63% da população aposentada recebe do governo uma previdência pública de um salário mínimo, apenas 6% planeja complementar o benefício investindo em fundos de previdência privada. Para especialistas, a indústria ganhou fôlego em um período recente, nos últimos 20 anos, mas ainda é baixa a porcentagem de pessoas que consegue se planejar para o futuro.

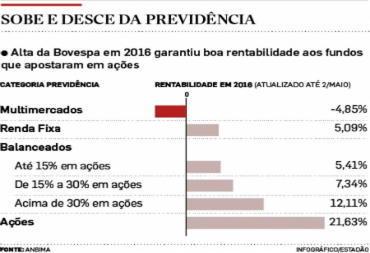

A partir desta quarta-feira, porém, o mercado passará a contar com mais opções na indústria de previdência. Entrará em vigor a resolução 4.444 do Conselho Monetário Nacional (CMN), que permite que fundos de previdência do varejo comprem fundos de índice (os chamados ETFs), Certificados de Operações Estruturadas (COE) ou mesmo apliquem um porcentual de até 70% em ações (antes o limite era de 49%).

A medida é importante porque, segundo especialistas, um dos erros na hora de escolher a previdência é se considerar muito conservador. “Deve-se ter clareza dos objetivos. Se a pessoa quer realizar um projeto no curto prazo, talvez a previdência nem seja o produto ideal”, diz o superintendente de produtos da Brasilprev, Sandro Bonfim. Já se o interessado tem um prazo maior, pode buscar opções mais sofisticadas, fundos que não aplicam só em títulos de renda fixa.

O planejamento da aposentadoria tem ganhado importância no debate econômico. “Não só o Brasil, mas o mundo todo discute o ajuste previdenciário, a ideia do Estado como provedor de todo o benefício. Cada vez mais se caminha para um modelo no qual a previdência pública garanta um salário base e haja necessidade da complementação”, afirma o vice-presidente da Federação Nacional de Previdência Privada e Vida (FenaPrevi) e presidente da BrasilPrev, Paulo Valle.

Repensar o futuro se tornou necessário à medida que a expectativa de vida aumenta. “A notícia boa é que o jovem vai viver mais. A ruim é que, se não estiver preparado, não vai ter como arcar com os custos”, diz o superintendente de produtos de previdência da Icatu Seguros, Felipe Bottino. Gastos com saúde, por exemplo, que somam R$ 1 mil por ano para pessoas com menos de 18 anos, sobem para R$ 1 mil por mês para quem tem mais de 80 anos, aponta uma pesquisa do Instituto de Estudos de Saúde Suplementar (IESS).

O arrependimento de não ter poupado mais vem depois. Oito em cada dez aposentados lamentam não ter guardado mais dinheiro, segundo estudo do HSBC.

A poupança, lembram especialistas, pode ser feita em outros produtos diferentes de fundos de previdência, desde que o investidor mantenha o hábito de aplicar constantemente. “Gosto da previdência privada no sentido da disciplina. Muita gente começa a fazer investimentos por conta própria para economizar a taxa de administração cobrada nos fundos, mas não mantém a regularidade. Inventam uma desculpa para parar”, diz o professor do Instituto Educacional da BM&FBovespa Arthur Vieira de Moraes.

Como escolher. Por ser um investimento indicado para o longo prazo, na previdência vale a regra de quanto mais cedo o início, melhor. Para ter R$ 1 milhão aos 60 anos, por exemplo, investindo a um juro real de 4,5% ao ano, seria preciso guardar R$ 586 por mês caso o plano fosse iniciado aos 15 anos. Se começar com 45 anos, a quantia sobe para R$ 3.915 por mês, calcula a BrasilPrev.

O custo dos planos é um dos pontos a serem observados. “Com os juros elevados, as pessoas ficaram menos preocupadas com a taxa de administração. Como a tendência agora é de queda, o investidor vai voltar a olhar melhor o custo”, diz o diretor da Rio Bravo, Julio Ortiz. No fundo de previdência de renda fixa, em geral com gestão mais passiva, recomenda-se que a taxa seja de, no máximo, 1% ao ano. Em fundos com uma gestão um pouco mais ativa, como multimercados, é aceitável pagar até 2%.

A taxa de entrada dos fundos hoje está quase extinta. A maioria não cobra mais a tarifa, que funciona como um pedágio na entrada do investimento: se for de 5% e o investidor aplicar R$ 100, por exemplo, na verdade só alocará R$ 95 no fundo. A taxa de saída ainda é cobrada em alguns planos, no momento do resgate. “É aceitável para inibir a saída no curto prazo, mas deve zerar em algum momento, senão penaliza a rentabilidade”, diz Bottino.

Taxas elevadas, porém, sempre devem ser contrastadas com o histórico de retorno do fundo. Por vezes, a taxa pode ser alta, mas o desempenho do gestor é muito acima da média do mercado. Histórico bom não é garantia de futuro rentável, mas é um indicador.

Como escolher um plano

1. Objetivo

Defina o que será feito com o dinheiro e em quanto tempo. Se pretender resgatar a quantia no longo prazo, a previdência que envolva um pouco mais de risco pode ser uma opção

2. Taxa de carregamento

A maioria dos fundos não cobra o pedágio de entrada. O ideal é pesquisar as alternativas

3. Taxa de administração

Para fundos conservadores, como os de renda fixa, cobrar 1,5% é o limite recomendado. Em carteiras que assumem um pouco mais de risco, o teto é 2%, indicam especialistas

4. Histórico de rentabilidade

Como o investimento em previdência dura alguns anos, recomenda-se observar se o gestor conseguiu no longo prazo bater semelhantes da categoria

5. De olho no mercado

Mesmo para quem já tem um fundo é indicado sempre olhar o mercado. Se achar produtos mais baratos e rentáveis, use a portabilidade de carteira

6. Planejamento tributário

Por oferecer benefícios fiscais, como abatimento da base de cálculo do Imposto de Renda, a previdência privada torna-se interessante somente se aliada a um planejamento tributário, defende parte do mercado

Previdência pode gerar economia de IR

Nos planos de previdência privada, o Imposto de Renda varia de zero a 35%; na renda fixa, a menor alíquota é de 15%

Se a primeira regra para o investimento em previdência privada é a aplicação com objetivos de longo prazo, o segundo conselho mais dado por especialistas é que os planos só devem entrar no radar dos investidores se forem acompanhados de um planejamento tributário. Com tarifas que variam de zero a 35%, a depender da tabela de Imposto de Renda escolhida, os planos devem ser selecionados cada vez mais com foco no prazo de resgate e no valor do benefício.

Se o modelo de previdência é o regressivo, quanto maior o tempo da aplicação, menor é o IR. A alíquota cai a 10% após dez anos de investimento. Já na progressiva, o que vale é o valor resgatado: quanto menor a quantia, menos imposto. Se o benefício for de até R$ 1.710, o investidor cai na faixa de isenção.

“Por vezes, o cliente nem terá a opção dos dois tipos de tabela, pois a indústria oferece mais a regressiva, mas é bom se planejar”, diz o superintendente de produtos de previdência da Icatu Seguros, Felipe Bottino, ao lembrar que a tabela regressiva é muito mais usual.

Ainda que caia na segunda faixa, dos 7,5%, o porcentual é menor que o mais baixo da tabela regressiva (10%). Quando comparadas a produtos de renda fixa, como fundos e títulos públicos, do ponto de vista tributário e pensando no longo prazo, ambas as tabelas oferecem vantagens. Isso porque, na renda fixa, o IR chega a no mínimo 15%, após dois anos de aplicação.

“Pode parecer fácil, mas não é tão trivial imaginar como será a sua vida e a sua renda daqui a 20 anos, quando se aposentar”, afirma o diretor da Rio Bravo, Júlio Ortiz, ao dizer que a pessoa pode contar com uma renda e ser surpreendido negativamente ou, pelo contrário, achar novas formas de remuneração e precisar sacar valores menores do que o imaginado.

Outro ponto para o qual especialistas chamam a atenção é quanto à opção entre o Plano Gerador de Benefício Livre (PGBL) e o Vida Gerador de Benefício Livre (VGBL). A sugestão é que o primeiro seja escolhido pelas pessoas que declaram o IR pelo modelo completo. Isso porque, das aplicações feitas, a pessoa pode abater até 12% da renda tributável. Ou seja, se recebeu R$ 100 mil de salário no ano e investiu R$ 12 mil em um PGBL, irá “declarar” R$ 88 mil à Receita.

Para investimentos acima de R$ 12 mil já vale a pena ir para o VGBL. Nesta opção, o IR é cobrado sobre o rendimento e não sobre o valor sacado, como é no PGBL. “O benefício de abatimento só é uma postergação do imposto”, comenta Ortiz. O VGBL é recomendado para a declaração simplificada de IR.

Fonte: Estadão – Yolanda Fordelone

Notícias Relacionadas

Funcionamento dos bancos durante as festas de final de ano

Informações da FEBRABAN sobre horários de atendimento e compensação bancária A FEBRABAN (Federação Brasileira dos Bancos) divulgou os horários de funcionamento dos bancos durante o período de festas de final de ano. Confira abaixo as informações sobre o atendimento presencial e as compensações bancárias: 25/12 (Natal) e 01/01 (Confraternização Universal): Não haverá expediente bancário em […]

Leia maisTutela antecipada é restabelecida: Vitória dos trabalhadores do Banco do Brasil

Decisão reforça luta sindical e garante direitos salariais dos funcionários do BB Uma conquista importante para os trabalhadores do Banco do Brasil foi alcançada na quarta-feira (18). A Justiça do Trabalho restabeleceu a tutela antecipada em ação movida pela Contraf-CUT e Federações contra o banco, garantindo a incorporação das gratificações/comissões aos funcionários atingidos pela reestruturação […]

Leia maisProposta sobre o Plano de Saúde dos Aposentados do Itaú é Encaminhada ao Banco

Reunião entre COE Itaú e aposentados resultou em proposta para revisão dos custos e condições do plano de saúde; nova negociação com o banco está agendada para 13 de janeiro. Na última quinta-feira, 19 de dezembro, uma reunião entre os membros da Comissão de Organização dos Empregados (COE) do Itaú e um grupo representativo de […]

Leia mais